Le detrazioni fiscali continuano a sostenere le ristrutturazioni, e sempre più italiani richiedono prestiti per poter affrontare la spesa iniziale. Una scelta spesso obbligata, visto che le banche non concedono mutui sotto, nel migliore dei casi, i 30mila euro. Vediamo allora quali sono le opportunità da sfruttare, i costi da affrontare e le cose a cui fare più attenzione.

Il vantaggio fiscale spinge il mercato

Ancora per tutto il 2018 si potrà detrarre il 50% dei costi degli interventi, addirittura il 65% in caso di ecobonus. Secondo Scenari immobiliari, nel 2017 sono state ristrutturate ben 700mila abitazioni e il 23,2% delle compravendite riguardava immobili che poi sono stati rimessi a lucido. Lo stesso movimento si riscontra guardando alle richieste di credito: il 34% dei prestiti è destinato all’abitazione. Più in particolare, il 24% per una ristrutturazione, il 7% per l’arredo e il 3% per l’acquisto.

I vantaggi della ristrutturazione

Molti italiani quindi investono per migliorare la propria casa. In primo luogo, è una scelta dettata da motivi di necessità, visto che la stragrande maggioranza del patrimonio immobiliare italiano è obsoleto (il 36,6% delle abitazioni ha più di 40 anni di età e consuma, dal punto di vista energetico, sei volte di più rispetto a una classe B).

Ma conta molto anche l’obiettivo di migliorare la redditività dell’immobile. Una ristrutturazione o nuovi elettrodomestici aumentano in genere il comfort abitativo, l’efficienza e quindi i risparmi in bolletta. Mettendo in campo le opere più diffuse (cambio caldaia, infissi, tetto o cappotto termico) si possono ridurre del 20-40% all’anno i consumi richiesti per il caldo d’inverno e per il fresco d’estate (stima Enea). Sul mercato, una casa “rimessa a nuovo” acquisisce un valore aggiunto superiore alle spese sostenute per i lavori, soprattutto nei principali capoluoghi secondo un’elaborazione di Scenari immobiliari: +10,4% a Roma, +9,8% a Napoli, +9,4% a Firenze, +9% a Milano, +8,1% a Bologna .

«E se parliamo di abitazioni messe a reddito, una profonda ristrutturazione può far lievitare il potenziale canone di affitto fino a un massimo del 50% nelle città più dinamiche, come ad esempio a Verona», segnala Giuseppe Romano, direttore del centro studi della società di consulenza Consultique e membro del direttivo Nafop (Associazione dei consulenti finanziari indipendenti).

I costi: mutui e prestiti a confronto

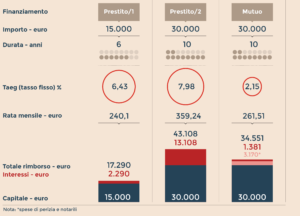

Quindi, i motivi per procedere non mancano. Ma quanto costa? E qual è lo strumento giusto? Oggi l’importo medio degli interventi più comuni, basato sulle richieste di finanziamento ai portali Facile.it e Prestiti.it, è fissato in 15.904 euro. Ma l’elaborazione di Scenari immobiliari stima una spesa complessiva di 46,5 miliardi nel 2017, che diviso per i circa 700mila interventi restituisce un importo superiore ai 64mila euro. Bisogna poi anche tener conto che spesso quando si compra casa una parte del mutuo è utilizzata per l’acquisto e un’altra per i lavori di ristrutturazione.

Guardando al costo, quindi alla rata mensile da corrispondere, tra prestito e mutuo non c’è paragone, a tutto vantaggio di quest’ultimo. Il finanziamento ipotecario comporta spese di perizia e un atto notarile, ma l’esborso finale sarà sempre inferiore grazie ai tassi di mercato che permettono di ottenere soldi a un Taeg del 2%, contro il 7-8% dei prestiti (il Taeg è il valore di riferimento da considerare, ossia il “tasso annuo effettivo globale”). Come se non bastasse, gli interessi passivi corrisposti sul mutuo si possono portare in detrazione Irpef fino al 19% (se parliamo di prima casa), mentre questo sconto non è concesso ai prestiti. Il problema è trovare un compromesso tra le esigenze del cliente e la proposta delle banche erogatrici. In primo luogo, i mutui non vengono concessi per importi bassi.

I principali istituti, come ad esempio Intesa Sanpaolo, li offrono a partire da 30mila euro, ma alcune banche dirette (come CheBanca o WeBank) propongono il mutuo ristrutturazione dai 50mila euro. E questo finanziamento ipotecario non copre tutto l’importo dei lavori, ma generalmente viene sottoposto ad alcuni “paletti”, come un tetto massimo dell’80% sul totale degli interventi, o in percentuale rispetto al valore complessivo dell’immobile. Attenzione poi che alcune clausole ormai diffuse, favorevoli al cliente, spesso non scattano per il mutuo ristrutturazione: è il caso ad esempio della possibilità di sospendere la rata.

Il prestito ha alcuni vantaggi procedurali, per il fatto che il denaro, una volta espletata la pratica di istruttoria, viene messo a disposizione del cliente in tempi più rapidi, e senza bisogno di gravare l’immobile di un’ipoteca. «Detto questo, non ci sono dubbi sul fatto che quando le caratteristiche dell’operazione permettono di ottenere il mutuo, questo sia da preferire» dice il consulente.

Il trend continuerà? «Le prospettive sono positive, ma a il fisco rappresenta l’incognita principale. Il vero motore che sta guidando gli interventi edilizi è rappresentato dalle detrazioni generose, non certo dalla lungimiranza o dalla propensione ecologista dei proprietari. E, in assenza di questi sgravi o con aliquote più basse, il rapporto costi/benefici andrebbe rivisto», conlude Romano di Consultique.

Fonte: http://www.ilsole24ore.com/art/casa/2018-04-11/ristrutturazioni-mutuo-o-prestito-scelta-obbligata-fini-30mila-euro-195848.shtml?uuid=AE9wTEVE